Hablemos de tu futuro

Lo que necesitas saber sobre el mundo de las pensiones, explicado en simple.

Siempre que hablamos de ahorro previsional, los expertos recomiendan -en la medida de lo posible- destinar un porcentaje del sueldo de manera voluntaria a ese ítem para optar a una pensión mayor y contar con más recursos disponibles al término de la vida laboral.

Mientras antes comiences a ahorrar de manera voluntaria ya sea en APV, Cuenta 2 o en las alternativas que decidas, mejor será tu jubilación. Esto se explica porque el efecto multiplicador en tus ahorros es mayor en el tiempo.

Los primeros 10 años de cotización son determinantes en lo que será tu pensión y teniendo en cuenta que hoy nuestra expectativa de vida es mayor, tenemos que solventar más años jubilados, por lo que estas alternativas para incrementar nuestros ahorros cobran mayor importancia.

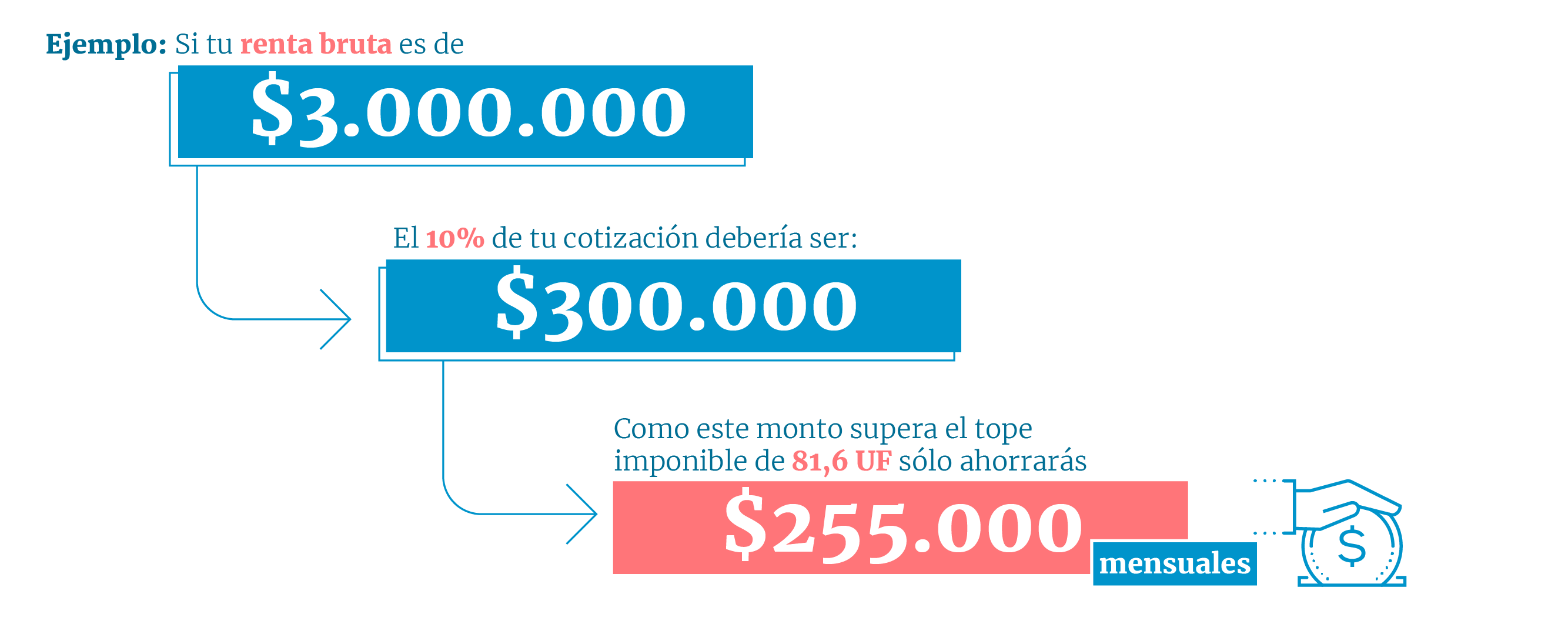

Veámoslo en un ejemplo

Hoy existen varios instrumentos para este fin: el APV o Ahorro Previsional Voluntario, la Cuenta de Ahorro Voluntario, mejor conocida como Cuenta 2 y los Depósitos Convenidos. Antes de tomar una decisión, debes considerar que el APV tiene beneficios tributarios, mientras que la Cuenta 2 no.

Este tema cobra aún más importancia si eres mujer, debido a factores externos a las AFP. Por ejemplo, las mujeres viven más que los hombres (alrededor de cinco años más), lo que implica que sus ahorros deben financiar más años de vida activa.

Además, suelen presentar más lagunas previsionales en sus cotizaciones, ya que muchas de ellas dedican un periodo importante de tiempo al cuidado de algún familiar, ya sea de un hijo o un adulto mayor.

Alternativas para incrementar tus ahorros

APV

Podrás incrementar el monto de la pensión, ya sea para complementar el ahorro obligatorio que se hace en la AFP, para adelantar la jubilación, o para compensar períodos no cotizados (lagunas previsionales).

Este producto puede ser contratado en una administradora de fondos de pensiones o en cualquier otra institución autorizada por la legislación, como compañías de seguros, bancos y corredoras de bolsas. Los saldos de un APV, que pueden ser invertidos en multifondos o instrumentos financieros como fondos mutuos o acciones, son inembargables.

Cuenta 2

Funciona como una suerte de «cuenta de ahorro» que un trabajador puede abrir en una AFP (en la que quiera, no necesariamente en la que cotiza), por lo que puede realizar giros de dinero cuando quiera, o bien dejarlo para la futura pensión.

En este instrumento se puede invertir libremente en cualquiera de los cinco fondos de las administradoras. Los saldos en estas cuentas sí son embargables.

Depósitos Convenidos

Puedes acordar esta modalidad con tu empleador. Esto es el depósito de sumas en dinero en su cuenta de capitalización individual, con el único propósito de incrementar el monto de su pensión de vejez o de anticiparla. Si decides utilizar estos depósitos no podrás retirarlos antes de pensionarte.

Revisa cómo aumenta o disminuye tu pensión dependiendo de tu ahorro aquí.