Hablemos de tu futuro

Lo que necesitas saber sobre el mundo de las pensiones, explicado en simple.

Haber trabajado durante toda tu vida laboral no necesariamente implica cotizar ¿Por qué? Uno de los grandes problemas que existe en Chile es que hay una alta proporción de personas que pese a trabajar y estar afiliados al sistema, no cotiza regularmente.

Si trabajas de manera formal, tu empleador realiza tu cotización previsional mensualmente en tu AFP. Pero cuando trabajas de manera informal o por cuenta propia, no siempre destinas un porcentaje de tu renta a tu cuenta de capitalización individual, es decir, a pesar de estar trabajando no contribuyes mes a mes para tu pensión futura, lo que repercute en el monto de esta.

De acuerdo con el último informe del Instituto Nacional de Estadísticas (abril – junio 2022)

Las pensiones -independiente del tipo de sistema que exista- son un “espejo” del mercado laboral, ya que durante la vida activa se acumulan los ahorros que financiarán las futuras jubilaciones. Los primeros 10 años de cotizaciones previsionales, son muy relevantes en la construcción de la futura pensión, ya que financian cerca del 41% de la jubilación, siempre que no existan lagunas previsionales.

Las lagunas previsionales perjudican tu futura pensión, porque la base de ahorro para construirla es menor.

¿Cómo construyo mi pensión?

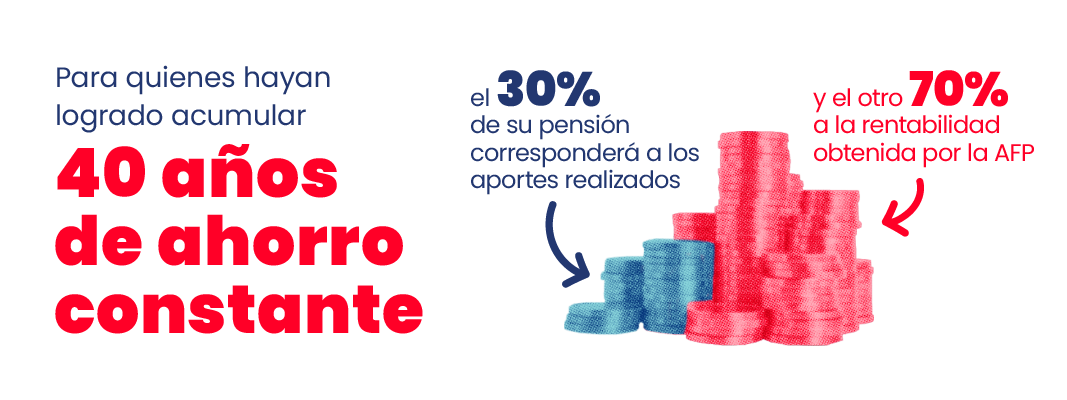

El monto final de tu pensión se compone de los ahorros mensuales que hayas acumulado más la rentabilidad ganada debido al trabajo realizado por la AFP y la constante reinversión de estos mismos.

Por ejemplo:

Es decir, si durante tu vida laboral (40 años), cotizas de manera regular, sin lagunas previsionales, lograrías ahorrar aproximadamente el equivalente a 48 sueldos (4 años), por lo que el resto de sobrevida (tu jubilación) es financiado gracias a la rentabilidad que logra tu AFP.

Por ejemplo, en el caso de un hombre que cotizó por más de 30 años en AFP Habitat, obtuvo una pensión promedio aproximada de $735.000, mientras que una persona que cotizó solo 20 años, su pensión promedio fue de $138.000 *.

Por eso la importancia de ser constante con los aportes a tu AFP y evitar las lagunas previsionales, sobre todo considerando que la esperanza de vida hoy en día es mayor que cuando se creó el sistema previsional.

¿Qué ocurre si soy trabajador independiente?

En febrero de 2019 comenzó a regir la Ley N.° 21.133, que obliga a las personas que emiten boletas de honorarios a financiar obligatoriamente sus pagos previsionales, lo que a su vez les da acceso a todos los beneficios de la seguridad social, y les asegura la misma protección con la que cuentan los trabajadores dependientes.

Si quieres conocer más en detalle las opciones para cotizar, haz clic aquí.

Entonces, ¿cómo mejorar tu pensión?

En la medida de lo posible destina un porcentaje de tu sueldo a realizar ahorro voluntario para mejorar tu pensión. Hoy existen varios instrumentos para este fin: Ahorro Previsional Voluntario (APV), Cuenta de Ahorro Voluntario (Cuenta 2) y Depósitos Convenidos, entre otros. Ahorrar en APV tiene beneficios tributarios, si quieres más información revisa nuestro artículo aquí.

Otra de las alternativas que ofrece el sistema de pensiones, es el “Afiliado Voluntario”, opción para aquellas personas que no ejercen actividad remunerada, es decir, no producen renta, pero de todas formas se pueden afiliar a una AFP y cotizar regularmente en su cuenta de capitalización individual.

Revisa este artículo para más información.

*Datos de pensionados 2021 de AFP Habitat.